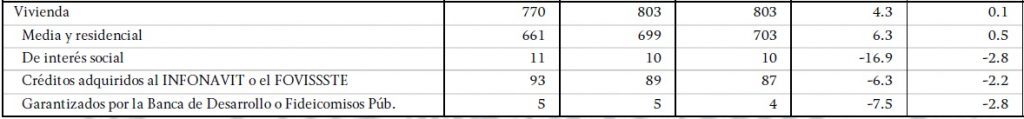

Creció 4.3% la cartera de crédito a la vivienda de la banca

Con cifras al cierre de octubre, la cartera de crédito a la vivienda de la banca en México se colocó en 803,000 millones de pesos, es decir, un aumento de 4.3% en comparación con el valor del portafolio registrado en el mismo mes, pero de 2017.

De acuerdo con el reporte que emite la Comisión Nacional Bancaria y de Valores (CNBV), el monto de la cartera de vivienda representa 15.7% del total de la colocación de financiamiento de la banca múltiple. Cabe señalar que la cartera total de la banca alcanzó un valor de 5.1 billones de pesos.

Al respecto, 87.4% de la cartera de vivienda de la banca se concentró en el segmento de vivienda media y residencial, lo que equivale a 703,000 millones de pesos y un crecimiento de 6.3% en relación a octubre de 2017. En tal sentido, la participación de financiamiento en el segmento de interés social se ubicó en 10,000 millones de pesos.

“Por su parte, los créditos adquiridos al Infonavit o el Fovissste decrecieron 6.3% respecto a octubre de 2017 para ubicarse en 87 mmdp y conformaron 10.8% de este portafolio. Los demás segmentos de este tipo de cartera (conformados por los créditos de interés social y los garantizados por la Banca de Desarrollo o Fideicomisos Públicos), alcanzaron un saldo de 14 mmdp, así como una participación de 1.8%, mostrando una contracción anual de 14.1%”, detalló la CNBV.

Fuente: CNBV.

Fuente: CNBV.

Por otro lado, el Índice de Morosidad (IMOR) de la cartera de vivienda de la banca se colocó en 2.58%, es decir, una reducción de seis puntos básicos en comparación con octubre de 2017, cuando se colocó en 2.65 por ciento.

“El crédito destinado a la vivienda media y residencial alcanzó un IMOR de 2.43%, 0.15 pp menos que el año anterior. Por su parte, el segmento de interés social registró un IMOR de 8.40%, 0.31 pp menos que lo observado el año previo. Los créditos adquiridos al Infonavit o el Fovissste y los créditos garantizados por la Banca de Desarrollo o Fideicomisos Públicos presentaron un IMOR de 2.79% y 11.23%, lo que representó variaciones anuales de 0.51 pp y 6.25 pp, respectivamente”.

Fuente: Centro Urbano